Долги – тяжелый крест сотен тысяч россиян, теряющих способность рассчитаться по кредитам и прочим задолженностям. В 2015 году государство протянуло им соломинку – Закон «О банкротстве». В нем прописан легальный путь избавления от непосильных долгов, в чем и заключается суть процедуры банкротства физических лиц. Обрести финансовую свободу дано не каждому: потребуются средства и грамотная стратегия поведения. Ниже представлена пошаговая инструкция к процедуре банкротства физических лиц – схема пути продолжительностью от 6 месяцев до 3 лет.

Что говорит закон

Банкротство отдельных граждан должников по кредитам, налогам и прочим платежам – стало возможным с октября 2015, когда в России вступила в силу новая редакция Закона №127-ФЗ.

Удачно проведенная в рамках его требований процедура дает должнику шанс частично рассчитаться по обязательствам, а оставшуюся задолженность обнулить, получив взамен статус банкрота.

- Объявить себя банкротом самостоятельно физическое лицо не имеет права – это прерогатива арбитражного суда. Такое решение принимается после проведения всех необходимых мероприятий. (Ст. 33).

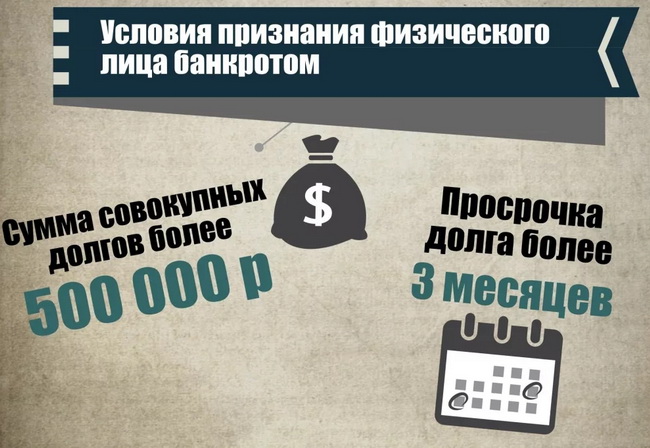

- Должник ОБЯЗАН подать в суд заявление о своей неплатежеспособности при наличии 2-х обстоятельств: во-первых, его долговые обязательства превысили сумму в полмиллиона рублей; во-вторых, в течение 90 дней он не в состоянии делать по ним положенные выплаты. То есть у него нет средств для удовлетворения требований всех своих кредиторов. (Ст. 2133). Заявление следует подать в течение месяца после наступления обоих обстоятельств, иначе на должника будет наложено административное взыскание.

- Гражданин ИМЕЕТ ПРАВО подать заявление о банкротстве, когда он предвидит, что средств на выплату всех кредитов и налогов у него не хватит – в силу тех или иных форс-мажорных обстоятельств: потеря работы, болезнь, стихийное бедствие и т. п. (Ст. 2134, п.2). Сумма задолженности при этом не имеет значения.

- В списке документов, прилагаемых к заявлению, обязательно должны быть доказательства неплатежеспособного состояния – на их основании суд удовлетворяет или отклоняет иск (Ст. 2136).

- Закон прописывает 3 легальных способа выхода из долговой ямы: договориться с кредиторами о смягчении условий и подписать мировое соглашение; составить план реструктуризации – выплаты долга с минимальными процентами; продать все ценности должника и рассчитаться по самым первостепенным обязательствам (Ст. 2132).

- Ключевую роль в деле о несостоятельности должника играет финансовый управляющий – на оплату его услуг идет львиная доля расходов банкротящегося.

- Статус банкрота освобождает должника от всех оставшихся долговых обязательств, но вместе с тем, накладывает временные ограничения на его экономическую деятельность.

Последствия банкротства

Получение статуса финансовой несостоятельности имеет свои плюсы и минусы. Сам по себе это процесс дорогостоящий надо приготовиться к дополнительным расходам. Во время процедуры имуществом и деньгами должника будет распоряжаться постороннее лицо – финансовый управляющий.

Последствия банкротства включает один главный плюс – бывший должник никому ничего не должен. Его покой перестанут тревожить приставы и коллекторы, будут сняты аресты с банковских карт, запрет на выезд за границу.

Однако прежний образ жизни изменится:

- банкрот лишится львиной доли нажитых ценностей; останется только имущество, необходимое для прожиточного минимума и для профессиональной деятельности: квартира, инструмент, иногда машина;

- в течение 5 лет ему, скорее всего, не одобрят кредит ни в одном банке России;

- в течение 5-летнего срока он не имеет права банкротиться второй раз;

- на протяжении 3 лет обанкротившийся не может занимать руководящих должностей – а значит, шансы для получения высокой зарплаты резко снижаются. (21330).

Обратите внимание: если на момент процедуры банкротства должник числился индивидуальным предпринимателем заниматься предпринимательством в статусе банкрота закон ему запретит.

Процедура банкротства в 4 шага

Несмотря на то, что закон действует в России уже давно, количество дел по банкротству физических лиц в 2019 году составило всего 5% от числа должников, потерявших платежеспособность. Это связано и с дороговизной, и со сложностью процедуры. Тем не менее, многие должники к ней прибегают. На самом деле, процедура включает в себя всего 4 шага.

Решение подать заявление о банкротстве физическое лицо может принять после консультации с юристом, а вот сбор документов вполне можно делать самостоятельно. В целом этап формирования пакета длится около месяца.

Необходимо приготовить:

- Личные документы: паспорт, ИНН, СНИЛС, свидетельства о семейном положении (о браке/разводе; свидетельства о рождении детей, находящихся на иждивении); копия брачного договора (если имеется).

- Кредитные документы. Копии кредитных договоров и заявлений на получение кредитных карт банки выдают без проблем и бесплатно. А вот в организации микрофинансирования (МФО) придется направлять официальное письмо и получать копии по почте. Необходим список всех заимодавцев, которым задолжало физическое лицо.

- Справки о задолженностях: срочных и просроченных; письма заимодавцев; решения суда; справки о начале исполнительного производства; распечатки материалов личного кабинета на сайтах банков или МФО.

- Справки о доходах за 3 года с места работы; справки о состоянии лицевого счета из Пенисонного фонда; налоговые декларации за 3 года от налоговой службы; выписки по счетам и вкладам – из банков.

- Документы о социальном статусе: о статусе безработного или индивидуального предпринимателя (выписка из ЕГРИП)

- Документы на имущество: опись материальных ценностей, находящихся в собственности; справки о сделках, совершенных в последние 3 года

Важно: все справки и копии для процедуры банкротства действительны до 2-х месяцев с момента выдачи; исключение выписка из ЕГРИП о предпринимательской деятельности: она “живет” 5 дней, и берется в последнюю очередь.

Полный состав пакета, необходимого для процедуры, прописан в п. 3 ст. 213.4 Закона; список документов открыт – по требованию суда, возможно, придется приносить другие уточняющие ситуацию свидетельства.

Подготовка заявления в арбитражный суд займет 3-5 дней. На основе собранных документов надо сформулировать следующие положения:

- указать кредиторов и организации, которые имеют к физическому лицу долговые претензии;

- вычислить общий размер долга; приводится сумма, с которой согласен сам должник, даже если кредиторы выдвигают другие требования;

- отдельно указать обязательные и первоочередные платежи;

- перечислить все предыдущие судебные дела по долгам;

- сделать опись принадлежащих ценностей;

- познакомить с состоянием счетов в банке;

- указать адрес СРО (саморегулируемой организации арбитражных управляющих), которая согласна направить финансового управляющего по делу.

В заявлении надо обязательно назвать причины, которые привели к потере платежеспособности: увольнение, болезнь, инвалидность – и подтвердить их соответствующими справками.

Подача заявления сопровождается первыми расходами: надо оплатить государственный сбор (300 руб.) и услуги финансового управляющего (25 тыс. руб.). На его плечи ляжет основная работа по банкротству физического лица.

Подать заявление можно тремя способами:

- лично явившись в Арбитражный суд по месту жительства: его офис находится региональном центре; подав подлинник в канцелярию, надо завизировать у секретаря копию и оставить её себе;

- по почте заказным письмом с уведомлением;

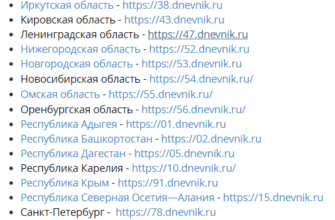

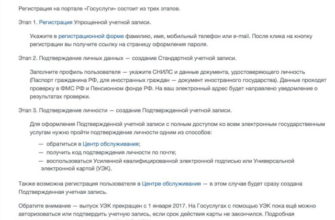

- в собственном кабинете через сервис «Мой арбитр», войдя туда через систему ЕСИА портала Госуслуг.

Судьба заявления решится самое большее через 7 дней. Суд может принять такие решения;

- начать процедуру банкротства;

- возвратить заявление истцу для доработки;

- отклонить иск.

Должник должен разослать копии заявления всем своим кредиторам.

Варианты судебных решений

Если заявление принято к рассмотрению, суд собирается на первое заседание – в период от 15 дней до 3-х месяцев – и определяет, что делать с должником, доказавшим свою неплатёжеспособность. Установленный законом порядок банкротства предполагает три варианта решений.

- Реструктуризация. Должнику предоставляются льготные условия для погашения задолженности. График рассчитывается максимум на 3 года. Такой вариант подходит для физических лиц, имеющих постоянный источник дохода.

- Мировое соглашение – отсрочка выплат по долговым обязательствам на условиях, принятых обеими сторонами без вмешательства судебных органов.

- Реализация (распродажа) имущества – апофеоз процедуры банкротства, которая может продлиться до 6 месяцев. Должник отстраняется от распоряжения своим имуществом: оно, за исключением прожиточного минимума для него и семьи, продается с молотка. Вырученные средства идут на покрытие долгов: по платежам (алименты, заработная плата по трудовым договорам, коммунальные услуги) и кредитам.

После того, как крайние меры в отношении должника были приняты (продано все, что можно продать, выплачено столько, сколько позволило его материальное состояние), оставшаяся часть долга списывается (обнуляется). Суд выносит определение о финансовой несостоятельности физического лица и объявляет его банкротом. Не освобождается он лишь от обязательных платежей:

- алиментов;

- компенсации ущерба – морального и физического;

- штрафов и выплат по судебным искам.

Экономическая деятельность банкрота временно ограничивается.

Финансовый управляющий ключевая фигура

Ни одному должнику не удастся законно обанкротиться без участия финансового управляющего – посредника между должником и его кредиторами. Эти специалисты объединены в СРО. Название и адрес одной из таких организаций обязательно указывается физическим лицом при подаче заявление в арбитражный суд. По поручению суда финансовый управляющий организует проведение всех мероприятий в процедуре банкротства.

- Определяет возможность мирового соглашения.

- Руководит разработкой плана реструктуризации.

- Следит за выполнением графика реструктуризации.

- Распоряжается всеми материальными активами должника в процессе реализации имущества: выделяет ему и его семье средства на жизнь, платит за них по счетам; регулирует отношения с кредиторами.

- Оценивает имущество и организует торги.

- Закрывает задолженности в порядке законной очерёдности.

- Предает необходимой публичной огласке все изменения в статусе должника на пути к банкротству.

Оплата работы управляющего – основная статья расходов по банкротству.

Как найти финансового управляющего?

На официальном сайте Федеральной налоговой службы https://www.nalog.ru есть страница со списками Саморегулируемых организаций арбитражных управляющих по регионам России (Москва, Санкт-Петерубрг, Воронеж, Краснодар и другие). Эти списки регулярно обновляются. Контакты любой из этих организация легко найти через интернет, введя в поиск ее название.

Цена банкротства

Чтобы законно оформить банкротство, нужны деньги, и немалые. Не просчитав заранее реальную стоимость банкротства физического лица, можно «сойти с дистанции» на полпути, потеряв последние накопления, но не получив заветного списания долгов.

Первый этап – сбор документов. Здесь потребуются минимальные расходы на получение справок, копий и выписок. Дешевле это сделать самому должнику, но это займет немало времени и нервов. Можно также поручить эту часть доверенному лицу (за деньги).

При подаче заявления должник делает самостоятельно два взноса: госпошлину и предварительную оплату услуг финансового управляющего. Дальнейшие расходы оплачиваются по распоряжению управляющего.

Банкротство физических лиц: стоимость услуг по закону

|

Статьи расходов |

Цена (руб.) |

|

Госпошлина |

300 |

|

Услуги управляющего: за мировое соглашение за реструктуризацию за реализацию имущества |

25 0000 25 0000 25 0000 |

|

Гонорар управляющему: при реструктуризации при продаже имущества |

7% от выплаченной суммы 7% от реализованной стоимости |

|

Публикации в газете «Коммерсант» |

10 000 10 000 |

|

Публикации на ЕФРСБ (сайте банкротов) |

≈ 3000 |

Если обанкротиться удалось на первом же этапе, стоимость процедуры составит в текущем году ≈ 45 000 рублей. Но если процесс затянется на несколько этапов, расходы должника возрастут вдвое-втрое, т. к. арбитражному управляющему придется платить на каждом этапе.

В графу прочих расходов войдет:

- плата за справки и выписки, которые нужно предоставить в ходе судебного процесса;

- почтовые расходы на уведомление кредиторов;

- дорога к региональному центру, где находится офис Арбитражного суда;

- оценка имущества, выставленного на торги;

- оплата торгов;

- «бонусные» выплаты финансовому управляющему, для которого оформление банкротства физических лиц – работа хлопотливая и малоприбыльная; он вправе отказаться от дела на любом этапе судебный процесс приостановится, а то и вовсе закроется.

Реальная стоимость банкротства с учетом неблагоприятных поворотов дела колеблется от 80-90 до 150-180 тыс. рублей.

Банкротство оправдано для тех, кто в результате сможет освободиться от суммы долгов, существенно превышающей расходы на саму процедуру банкротства. Например, если, потратив 150 тыс. руб. и 6 месяцев, вы получите списание долга в 1 миллион и более, для вас это имеет смысл.

Для прочих должников процедура может оказаться разорительной и бесполезной.

Чем помогут юридические компании

Сапожник должен тачать сапоги, а юрист – защищать людей. Самостоятельное, без услуг юриста, банкротство обойдется в копеечку и может не привести к успеху. Чем могут помочь юридические компании, обещающие банкротство под ключ?

- Они оценят состояние дел и выработают оптимальную стратегию отношений с кредиторами и судебными органами.

- Помогут составить заявление, которое удовлетворит суд.

- Добьются осуществления процедуры в один этап и сведут судебные расходы к минимуму.

Еще один немаловажный плюс – освобождение клиента от ситуаций, требующих компетентного решения. В форс-мажорных обстоятельствах человек склонен поступать импульсивно и необдуманно.

Минус – это дополнительные расходы на юридическое сопровождение. Самый короткий срок процедуры банкротства – 6 месяцев, с участием юридической компании она обойдется в 80-90 тыс. рублей.

Заключение

Банкротство физического лица спасательный круг для утопающего в долгах, желающего выплыть и начать жить заново. Однако процедура достаточно сложна, затратна и длительна, и по этим причинам подходит не всем.

Если у вас остались вопросы, задайте их по бесплатным телефонам горячей линии:

8 (800) 350-84-32 для регионов РФ

8 (499) 938-49-63 для Москвы

8 (812) 425-60-96 для С-Петербурга

или воспользуйтесь формой для бесплатной консультации.