Продажа автомобиля сопровождается взысканием с продавца подоходного налога. Лицо, передающее право собственности на транспортное средство, имеет право использовать такую льготу, как налоговый вычет и, таким образом, возвратить обратно часть уплаченных средств.

В связи с этим, возникает вопрос: возможен ли возврат налогового вычета при покупке автомобиля, выступающему в роли покупателя?

Может ли покупатель ТС воспользоваться налоговым вычетом по закону

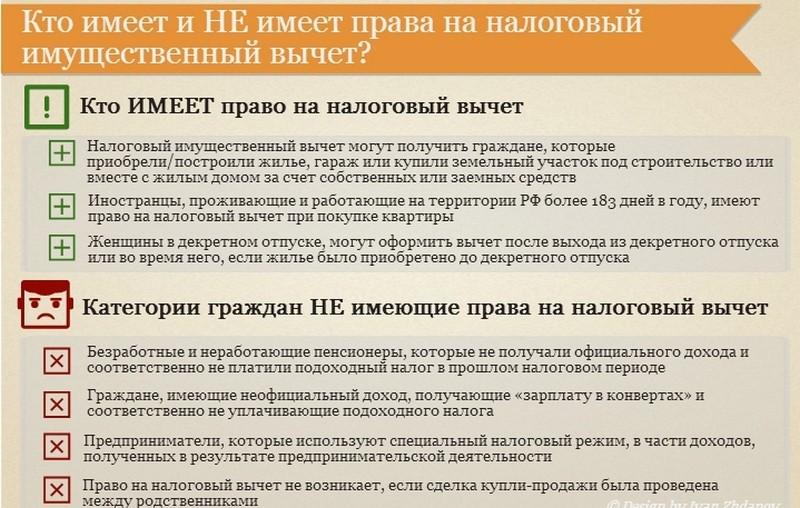

Большинство резидентов Российской Федерации являются плательщиками подоходного налога (за исключением граждан, которые входят в льготные категории населения, освобожденные от взысканий этого вида) в размере 13% от уровня заработка или стоимости осуществляемых сделок. Данное правило регулируется Налоговым Кодексом России.

Данная опция позволяет возвратить часть уплаченного налога с суммы, полученной от продажи, либо получить освобождение от уплаты средств в течение нескольких месяцев/лет (соответствующего сумме вычета).

220 статья НК РФ полностью посвящена проблеме вычетов. В ней указано, кому, и когда возвращается часть денег, выплаченных в государственную казну. В первых двух пунктах этого нормативного акта содержится перечень случаев, позволяющих воспользоваться вычетом. В первом пункте действительно предусмотрена возможность возврата средств в случае осуществления покупки, а не продажи.

Покупатель может воспользоваться льготой лишь тогда, когда объектом покупки является недвижимость.

Под недвижимостью подразумеваются жилые дома, квартиры и другие помещения, размещенные на определенном земельном участке. Если средства были потрачены на приобретение подобного товара, НК дает возможность воспользоваться вычетом.

Часть средств можно вернуть как при покупке готового жилья, так и при его самостоятельном возведении.

Автомобиль же относится к имуществу. Соответственно, он должен быть в перечне имущественных вычетов, который содержится в первом пункте 220 статьи НК.

Однако в нем транспортные средства не перечислены, что дает возможность сделать следующий вывод – получить налоговый вычет при покупке машины нельзя.

Узнайте о правилах буксировки транспортных средств и штрафы за нарушение.

Здесь информация о штрафе за нарушение преимущества при движении.

По ссылке «Какой штраф за неоплаченную парковку».

На территории России развит как первичный, так и вторичный рынок движимого имущества. Но конкретное место покупки не имеет никакого значения, когда речь идет о налоговом вычете.

В НК нет указаний на возможность его предоставления, поэтому даже если гражданин приобрел новый автомобиль в специализированном центре, он все равно не сможет воспользоваться данной услугой.

Возврат налога при покупке автомобиля не допускается даже в том случае, если гражданин взял ТС в кредит. В 220 ст. НК есть указание о возможности использования услуги в случае уплаты процентов, но только если средства были потрачены на приобретение или возведение недвижимости.

Следует ли ожидать изменений законодательства в данной сфере

Министерство Финансов в своем письме указало, что перечень, содержащийся в Налоговом Кодексе, является окончательным. Он не подлежит расширению и доработке.

В связи с этим не следует надеяться на решение проблемы. По состоянию на начало 2018 года никаких законопроектов, которые вносили бы изменения в данную сферу, не зарегистрировано.

Такое состояние дел связано с тем, что налоговый вычет в первую очередь предназначен для поддержки малоимущих семей, а также социально незащищенных граждан.

Автомобиль же считается предметом роскоши, поэтому не относится к товарам первой необходимости. Это одна из причин, почему налоговый вычет при покупке машины вряд ли будет введен в ближайшем будущем.

Может ли воспользоваться продавец

В отличие от покупателя, которому налоговый вычет при покупке машины не положен, продавец может использовать продажу транспортного средства для возвращения части уплаченных в качестве налога средств. В первую очередь следует отметить, что в некоторых ситуациях гражданин может вообще не платить подоходный налог.

Подобное возможно, если:

- Автомобиль был продан спустя три года после покупки.

- ТС было продано дешевле покупательной стоимости.

- Сумма сделки составила менее 250 тысяч рублей.

Во всех остальных случаях продавец обязан уплатить налог в размере 13% от суммы сделки.

По окончании заключения сделки, продавец обязан подать декларацию 3-НДФЛ до конца апреля (если этот месяц уже прошел, сделать это необходимо до апреля следующего года).

После подачи декларации и уплаты налога составляется заявление на получение вычета с указанием основания для его произведения, личных данных и номера счета, на который необходимо перевести средства (если не используется другая форма вычета).

Рассчитать вычет при продаже можно самостоятельно. Нужно отнять от суммы сделки максимальный размер вычета (250 000 р.), после чего умножить результат на 13%. Для лучшего понимания стоит привести пример.

Гражданин «А» совершил покупку авто за 500 000 рублей. Через два года он продал его за 700 000 рублей. Соответственно, право собственности принадлежало ему менее трех лет, к тому же «А» получил доход, часть суммы необходимо внести в счет уплаты подоходного налога.

Чтобы узнать, сколько средств будет сохранено при помощи вычета, необходимо произвести следующие расчеты: (700 000 – 250 000) / 100 * 13 = 58 500 рублей. Без вычета необходимо платить налог в размере – 91 000 рублей. При помощи данного инструмента гражданин «А» сможет вернуть 32 500 рублей.

Заключение

Таким образом, имущественный вычет при покупке автомобиля не предусмотрен. Неважно, где именно было куплено авто, и при каких обстоятельствах. Подобная возможность не прописана в законодательстве.

Ожидать принятия какого-либо нормативного акта, который изменит ситуацию, пока не стоит. Однако воспользоваться вычетом может продавец машины.